濒临破产的瑞士信贷,最终还是找到了接盘方,被瑞银集团以30亿瑞士法郎,约合32亿美元的价格进行收购。

这个价格是极其便宜的。

因为瑞士信贷即使最近几年不断踩雷,急速下滑。

但在2022年底,瑞士信贷的总资产仍然是有5743亿美元,管理资产规模是达到1.38万亿美元。

所以,瑞银以32亿美元的价格收购瑞士信贷,是一个极低的价格。

但就算是这么低的价格,瑞银也是捏着鼻子去收购的,要不是瑞士央行给出极其丰厚的救市力度,估计瑞银都不想去接这个盘。

瑞士信贷虽然总资产明面很大,但已经出现挤兑危机,假如瑞银不出手收购的话,那么瑞士信贷破产的可能性是很大的。

所以,最终以32亿美元这么低的价格收购,也说明瑞士信贷已经到了破产边缘,要是瑞银不收购,一旦瑞士信贷破产,那就是一毛不值,还会变成负资产。

瑞银预估并购所带来的损失可能达到54亿美元,这还只是直接损失,长远的损失是无法估量的。

瑞银虽然家大业大,但都有点让人怀疑,瑞银会不会被瑞信给拖下水。

说白了,要不是瑞士央行如此大力度救市兜底,瑞士信贷白送给人,也没人要。

瑞士信贷也充分说明了什么叫做“大而不能倒”。

瑞士央行和瑞士政府,为了救瑞士信贷,已经拼了老命。

我们可以具体看一下。

(1)大而不能倒

在瑞银宣布收购瑞信后,19日瑞士政府也宣布,为帮助瑞银接管瑞信资产,将提供最高90亿法郎的损失担保。

假如瑞信投资组合出现损失,那么由瑞银承担前50亿法郎的损失,而瑞士政府将承担此后90亿法郎的损失,如果有进一步损失则由瑞银自行承担。(1法郎=1.07美元)。

这个意思就是,瑞银自己预计并购瑞信会导致50亿法郎的直接损失,但假如损失进一步扩大,超过了50亿法郎啊,那么超出50亿法郎的部分,瑞士政府会承担90亿法郎的兜底。

如果总损失是超过140亿,那就得瑞银自己承担。

瑞士政府也是给瑞银一个强心剂,要不然瑞银估计都不敢收购。

此外,瑞士方面为了完成这次紧急收购,也是做了很多出格行为,明目张胆掠夺瑞信的大股东和债券持有人。

首先,这笔交易是绕开了股东大会,也就是没有经过瑞信的股东同意就直接强行收购。

公告显示,瑞银是获得了美国金融管理局、瑞士国家银行、瑞士财政部,关于及时批准交易的预先同意,而绕开了股东批准流程。

所以,这次瑞银低价收购瑞信,对于瑞信的股东来说,也是血亏。

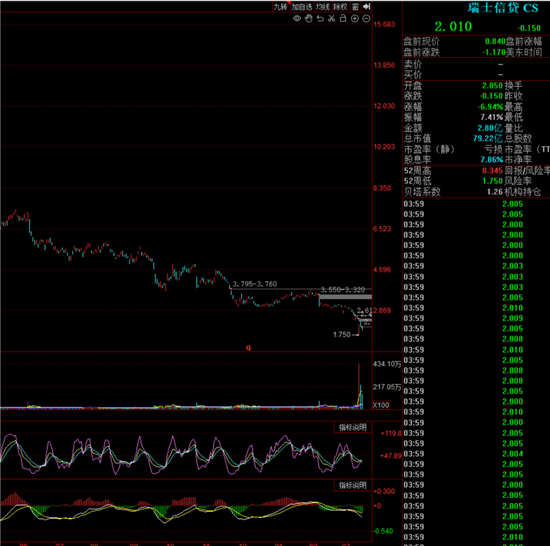

瑞信在持续两年的大暴跌里,股价已经从14.95美元,跌到只剩下2美元,差不多连续腰斩3次了。

但即使跌得这么惨,在上周五收盘价计算,瑞信仍然还有79.22亿美元的市值。

而最终收购价是32亿美元,相比上周五收盘价,是打了4折。

所以,收购消息公布后,瑞信的盘前交易就暴跌60%。

这次最亏的就是沙特。

去年10月,瑞信就已经传出破产传闻,而当时帮助瑞信能多撑半年的,正是沙特。

在去年11月,沙特国家银行以每股约4美元的价格,向瑞信投资了15亿美元,由此获得瑞信10%的股份,一跃成为瑞信的最大股东。

而按照这次的收购价,差不多是每股0.81美元的价格收购,也就是说沙特这笔投资得亏80%,投资瑞信15亿美元,损失12亿美元。

而且瑞银收购瑞士信贷,还不是用现金交易,而是用“以股换股”的模式。

瑞士信贷股东所持22.48股瑞信股票将换得1股瑞银股票。

相当于瑞银只要发行股票,都不用出1分钱,就可以把瑞信买下来。

而像沙特这样的大股东,把手里的瑞信股票,换成瑞银股票后,还不能轻易套现。

因为他们体量太大,如果集中在市场抛售,就会引发瑞银股票大跌,那么损失就会扩大。

所以,在今天收购消息传出后,瑞银的股价也同样大跌,一度大跌16%,后面才跌幅收窄到4%。

而最惨的还不是沙特,而是瑞士信贷AT1债券的持有者。

为了增强瑞信资本,让瑞银对这次收购多一些信心,瑞士政府还宣布,瑞士信贷名义总金额约172亿美元的额外一级资本债券(AT1债券)将被减记为零。

也就是,这172亿美元的AT1债券投资者,将直接血本无归。

通常的破产程序里,股票的偿还优先级是低于债券。

结果被瑞士政府这一通操作下来,反倒是瑞信的AT1债券持有者血本无归,而瑞信的股东则还能收回32.3亿美元,虽然是以换股的形式。

所以,这次瑞银收购瑞信,给我一个感觉就是,瑞士为了维持自身“大而不能倒”的银行框架,就对瑞信的股东和债券投资者进行肆无忌惮的掠夺。

通过这样的掠夺,来增强瑞银对收购的信心。

AT1债券是一种次级债务,是一种把银行风险转嫁给投资者,但投资者可以因此获得更高收益率回报的模式。

意思是,假如银行没事,那么AT1债券投资者可以有更高的收益,但假如银行出事了,AT1债券就可以被计提减值。

从设计思路来说,AT1债券本身就属于高收益高风险品种。

但这次瑞士直接把瑞信172亿美元的AT1债券给全部减值归零,还是有些太夸张。

最关键是,瑞信还没有宣布破产,瑞士方面就直接把这172亿美元AT1债券给计提归零了,从程序上来说,是有些问题的。

当然,瑞士方面是称,法律上没有问题,当一家银行被认为“不可生存”的时候,就可以把AT1债券计提归零。

而这个一家银行被认为“不可生存”,是由国家监管机构自行决定。

瑞士金融市场监管局称,做出决定时坚持了该国“大而不能倒”的银行框架。

说白了,瑞信已经被当做破产的方式来收购的。

然而,通常破产,债券偿还优先级是高于股权。

一般是企业宣布破产后,股东先亏损归零,才会轮到债券投资者。

这次瑞士之所以程序不对,是因为瑞信并没有破产,而是被收购。

瑞士是按照收购的流程,把这些债券当破产来计提归零。

这显然还是有些问题的。

这是瑞士即不想宣布瑞信破产,所以明面上用收购来处理问题。

但为了能让收购完成,又采取相当于破产的方式,即使如此,瑞士仍然不愿意承认瑞信破产,才导致这个问题。

所以,瑞士方面这样的做法,引发债券投资者的恐慌。

在2008年次贷危机后,特别是2010年欧债危机爆发后,欧洲银行发行了大量的AT1债券来渡过难关。

后来,由于欧美施行长达十年的量化宽松,让欧洲的银行业整体也恢复平静,而AT1债券也成为了香饽饽,让AT1债券的持有者,都有些忘记,一旦银行破产,AT1债券是可能被计提清零的。

所以,瑞士银行这一举动,马上引发欧洲银行业的AT1债券暴跌。

连带着,亚洲债券市场,银行的AT1债券也出现暴跌,受冲击最大的是东亚银行6.5亿美元的AT1债券,直接大跌10%,这对债券来说是相当大的幅度了,其他亚洲各个银行的AT1债券下跌了2%-6%。

总的来说,瑞士银行这次不但绕开瑞信股东,还让172亿AT1债券清零,这些做法都相当出格。

我们再来回顾一下这件事情。

(2)瑞士银行业危机

在硅谷银行破产后,瑞信就马上被投资者用脚投票出不信任,导致瑞信股价大跌,也持续挤兑危机。

这让本来就岌岌可危的瑞信,一下子就到了濒临破产的局面。

而瑞信跟硅谷银行不一样,硅谷银行只是美国的地区银行,虽然规模不小,资产规模也有2000亿美元,不能说是小银行,但主要客户是硅谷的初创企业,影响力还比较有限。

硅谷银行之所以产生这么大的破坏力,让美联储不得不紧急印钞扩表2970亿美元来给美国银行业定向放水。

是因为导致硅谷银行破产的原因,不是个例,而是美国应行业普遍存在的问题,有经济学家研究称多达186家银行存在与硅谷银行类似的经营风险。

但即使如此,硅谷银行的规模和影响力,跟瑞信都是远不能相提并论。

在2008年次贷危机爆发前,瑞信是世界前五大财团。

虽然遭到次贷危机重创,让瑞信连续多年走下坡路,最近3年,瑞信更是接连踩雷。Archegos爆仓、Greensill破产、泄密事件都让瑞士信贷损失惨重。

但瘦死的骆驼比马大,瑞信仍然管理者上万亿美元的财富,是一个跨国的金融巨无霸。

一旦瑞信破产,所引发的连锁反应和危机规模,也会远大于硅谷银行。

这是瑞士央行如此极力挽救瑞信的缘故。

3月 15日,还一直嘴硬说不需要援助的瑞信,开始跟瑞士政府求救。

而很快,瑞士央行在3月16日就宣布给瑞信500亿法郎的紧急贷款,但即使如此,仍然不能阻止客户撤资,瑞信的存款流出量仍然超过每天100亿法郎。

不得已之下,瑞士政府和瑞士央行,开始推动瑞银来收购瑞信。

一开始,瑞银出价10亿美元,被瑞信抵制。

到了3月18日,一度还传出瑞信可能被完全或部分国有化,作为瑞银集团收购之外的唯一可行选择。

意思是一旦瑞银收购瑞信失败,就把瑞信完全或部分国有化。

当然,这对于瑞士来说,是最终的选择。

为了增强瑞银收购的信心,瑞士政府就采取绕开股东,并且把172亿美元AT1债券计提归零的做法。

此外,瑞士央行还宣布,瑞士信贷和瑞银可在破产时获得总额高达1000亿瑞郎的具有特权债权人地位的流动性援助贷款。

并且,瑞士央行可以向瑞士信贷提供高达1000亿瑞郎的流动性援助贷款,并提供联邦违约担保。

最终在这一系列强力救市措施下,瑞银还是只能捏着鼻子来进行对瑞信的收购。

其实瑞银应该很清楚,瑞信的很多资产都是有毒的。

瑞士银行业也是世界有名,大家都知道的瑞士银行,就是指瑞银集团。

瑞银集团和瑞士信贷,是瑞士前两大银行。

瑞士银行业的根基,是建立在两方面,一个是“大而不能倒”的银行框架,一个是瑞士作为中立国的特殊地位。

但在俄乌冲突中,瑞士抛弃了中立国身份,选择追随美国,冻结了俄罗斯资产,这让瑞士银行业的信誉大为受损。

所以,这次瑞士是拼了老命要维持瑞士信贷不倒。

但这种基本就是按照破产方式来进行的收购,已经说明,瑞士的“大而不能倒”是已经倒了。

瑞士银行业的两条腿,是都已经断了。